投資って興味はあってやってみたい・・・というかやらないとだね。

何から始めたらいいんだろう・・・。

いくら貯めれば始められるんだろう?

この記事では、

- なぜ資産運用が必要なのか

- 投資を始めるのにはいくら必要か

- 初心者におすすめの証券会社はどこか。最初は何に投資をしたらいいの?

- 結局インデックス投資って何?

- 投資のリスクを知ってから運用するか考えたい

- 実際、運用ってどうやっているの?確定申告は必要?

このような悩みが解決できるようになっています。

なぜ資産運用が必要なのか?

そもそもなぜ、投資が必要なのか、定期預金で毎月貯金じゃなぜだめなのか?

振り返ると、団塊の世代の方々は、資産形成と言ったら「貯金」が中心で

「定期預金は金利がいいから、毎月こつこつ貯めておきなさい。」

と預金だけで資産が増えていく時代でした。

しかし時代は変わり、

2022年4月から、高校の家庭科・公共の授業の中で「資産形成」のカリキュラムと組み込まれることになりました。

これは、早いうちから「資産形成」や「資産運用」のことを学ぶことが求められ

「資産形成」が、私たちの生活の中で重要になってきているという事です。

そして、大切なお金を、低金利の預貯金に眠らせるのではなく、

元手として積極的に運用する「資産運用」が必要になってきたということです。

その背景を理解するために、時代を遡って考えていきます。

貯蓄でお金が増えていた時代は、終わりました。

高度経済成長期を迎え、日本が先進国へと駆け上がっていたころ

お年玉などは、「無駄遣いしないで貯金しなさい」と言われ、銀行や郵便局に預けていた人も多いと思います。私もその一人です。

かつては高い金利のおかげで「ただ預けているだけ」で殖えていきました。

例えば郵便貯金(ゆうちょ銀行の貯金)の通常貯金の金利をみていくと

- 1915年 金利4.8%

- 1974年 金利4.32%

- 2022年 金利0.001%

1915年、100万円を1年預けると104万8000円、10年預けると160万円近くになる。

2022年、100万を10年預けても100万100円にしかならない。

90年代に、状況は一転「バブル経済※1が崩壊」

地価や住宅価格の急落などにより不良債権が拡大し、大手金融機関も相次いで破綻に追い込まれてしまいました。戦後初のマイナス成長を余儀なくされ、日本銀行はゼロ金利政策を敢行。

これにより、銀行や郵便局に「ただお金を預けているだけ」では、増えなくなりました。

バブル経済ってどんな経済だったのかな?

※1 バブル経済

1986年(昭和61年)12月から1991年(平成3年)2月までの51か月間に、日本の資産価格の上昇と好景気により、高級車や高級不動産が飛ぶように売れ、不動産業界や建設業界、ホテル業界はゴルフ場やリゾート地などの娯楽施設を次々に設立する。就職活動も超売り手市場となった。

日経平均株価が38,957円の史上最高値を記録した。(2022年4月4日現在は27,626円)

バブル経済崩壊は、就職は氷河期世代と言われる時代もあり、年金にまで心配が及びました。

更なる不安は年金にも広がった。

この低金利時代に加えて、気になるのは「将来の年金」の事です。

日本の年金制度は、小子高齢化社会でも安定して給付をしてく為に、年金積立金(元本と運用収入の利用)を活用しています。

年金積立金(厚生年金・国民年金)は、年金積立金管理運用独立行政法人(GPIF)によって債券や株式などで資産運用がされていて、

年金積立金は、おおむね100年かけて使っていく想定で運用しています。

【累積収益額】 +107兆6,319億円

【うち、利子・配当収入】 +42兆7,569億円

【運用構成率】 国内外債券:国内外株式=50:50

年金も運用収益で賄われているのがわかります。

これを見る限りは、年金が全くもらえないリスクは無い事がわかります。

これはひとまず安心です。

投資を始めるのに必要な最低金額

投資を始めるには、10万円など、ある程度まとまった金額が必要なイメージですが、

いくらから始められるか?

ズバリ言いますと0円です。

え??

と思われるかもしれませんが、本当です。

理由は、Tポイントや楽天ポイントでも投資ができるからです。

- Tポイントは、SBI証券の投資信託※1、SBIネオモバイル証券で株が買えます。

- 楽天ポイントは楽天証券で投資信託が買えます。

- LINEポイントはLINE証券で投資信託や株の運用が買えます。

しかも、LINE証券・SBI証券・楽天証券は、つみたてNISAでポイント運用ができます。

現金では最低金額はいくらから投資できるかというと・・・

現金では100円からできます。

「元本割れが怖い。でもやってみないとわからない」と悩んでいる方は、

まずは、ポイントを使って、つみたてNISAでポイントで運用してみる事、おススメします。

LINEポンイントで運用するなら → LINE証券のつみたてNISA

Tポイントで運用するなら → SBI証券のつみたてNISA

楽天ポイントで運用するなら → 楽天証券のつみたてNISA

がお得です!

※1「投資信託(ファンド)」とは

一言でいえば「投資家から集めたお金をひとつの大きな資金としてまとめ、運用の専門家が株式や債券などに投資・運用する商品で、その運用成果が投資家それぞれの投資額に応じて分配される仕組みの金融商品」です。

「集めた資金をどのような対象に投資するか」は、投資信託ごとの運用方針に基づき専門家が行います。→ 投資信託は元本が保証されている金融商品ではありません。

ペットボトルのジュースを1本買うのを我慢すれば投資が出来るという事です。

始めるのが不安に思っていた方も少しハードルが下がったと思います!

ポイントを使って、まずは始めてみますみます!

初心者におすすめの証券会社はどこか?

投資を始めるにはまず、証券会社に口座を開設する必要があります。

どこの証券会社にしようか決める際の3つのポイントに注目して選ぶことをおススメします。

- おすすめのインデックス投資の商品があるか

- 信託報酬※1が安い

- サイトが使いやすいか

投資信託の保有期間中は運用や管理は専門家が行うため、その運用管理手数料のことです。同じ投資対象であれば、理論的には同様の値動きをするように設計されているので、引かれる信託報酬が低い方がより多くのリターンが得られる可能性があります。

運用したい商品が見つかったら、実際、証券会社のホームページを見て使いやすさを確認してみます。

それぞれ、サイトの見やすさは違うので、ぜひホームページを確認してみて下さい。

私は、4社とも口座を開設して使い分けています。

ぜひ参考にして頂けたらと思います。

【 旅くまの証券会社の使い方 】

- LINE証券・・・ LINEポイントで投資信託運用

- SBI証券・・・・積立て投資

- 楽天証券・・・ 積立て投資

- 松井証券・・・ IPO投資

複数の証券口座を使い分けています。

ポイントは、買い物で貰ったレシートでも貯められます。ポイ活で貯めたポイントで運用してみて、

「無理なく続けていけそうか」を検討します。

まずは、証券会社の口座を1つ開設して、運用してみる事をおススメします。

初心者におすすめの証券会社は?

初めて投資をする時に思う事は、「損をしたくない」という事です。

残念ながら、右肩上がりに勝ち続ける、利益を出し続けるという事はありません。

日経平均株価を見ても、株価というのは上がって、下がって、上がっての繰り返しの中での

価格になります。

その繰り返しの中で、

安い時に買って、高い時に売れば利益が出るし、高い時に買ってどんどん値下がりしてしまうと

損失となります。

投資を初めてする人が、まずはじめてほしいのが、

「つみたてNISA口座を開設して、インデックス投資商品に、積立て長期投資」をする事です。

これは、証券会社でつみたてNISA口座開設して、インデックス投資につみたて設定したら

あとはほったらかしで大丈夫です。何もする事がありません。

というのは、

長期投資で、複利運用をしていくので、積立てする以外は他に何もする必要がありません。

よく運用されている方は暇だと言っている方もいる位です。

おすすめのインデックス投資商品

大きく分けて3つの代表するインデックス投資の商品が人気です。

- 全世界株式

- 米国株式丸ごと

- S&P500指数連動型

全世界株式インデックスファンドが購入できる証券会社は?

全世界株式インデックスファンドの、ファンド名と信託報酬は以下になります。

- SBI・全世界株式インデックス・ファンド《雪だるま(全世界株式)》・・・0.1102%

- 楽天・全世界株式インデックス・ファンド《楽天・バンガード・ファンド(全世界株式)》・・・0.212%

- eMAXIS Slim 全世界株式(オール・カントリー)・・・0.1144%

全世界株式に投資するインデックスファンドの中で信託報酬が低い&運用効率がよい1位のファンドは「SBI・全世界株式インデックス・ファンド《雪だるま(全世界株式)》」です。

投資割合は、米国株式6割、米国を除く日本を含む先進国株式3割、新興国株式1割(2022年2月現在)となっています。

全世界株式インデックス・ファンドはSBI証券・LINE証券・松井証券・auカブコム証券で購入が出来ます。

全米株式インデックスファンドが購入できる証券会社は?

全米株式インデックスファンドの、ファンド名と信託報酬は以下になります。

- SBI・V・全米株式インデックス・ファンド(SBI・VTI)・・・0.0938%

- 楽天・全米株式インデックス・ファンド(楽天・VTI)・・・0.162%

米国株式市場の投資可能銘柄、約4,000銘柄に広く分散投資ができ、誰もが知っている大企業だけでなく中小型株も網羅されている。つみたてNISAで米国株投資をしたいなら、最初の1本としておすすめです。

全米株式インデックス・ファンドはSBI証券・LINE証券・松井証券・auカブコム証券で購入が出来ます。

S&P500が購入できる証券会社は?

S&P500の、ファンド名と信託報酬は以下になります。

- SBI・V・S&P500インデックス・ファンド・・・0.0938%

- eMAXIS Slim 米国株式(S&P500)・・・0.0968%

世界のIT市場をけん引しているGAFAと呼ばれる銘柄などを含む、米国の大型株に一度に投資したい方はS&P500に連動する投資信託を活用するのも選択肢の一つかもしれません。

S&P500はSBI証券・LINE証券・松井証券・auカブコム証券で購入が出来ます。

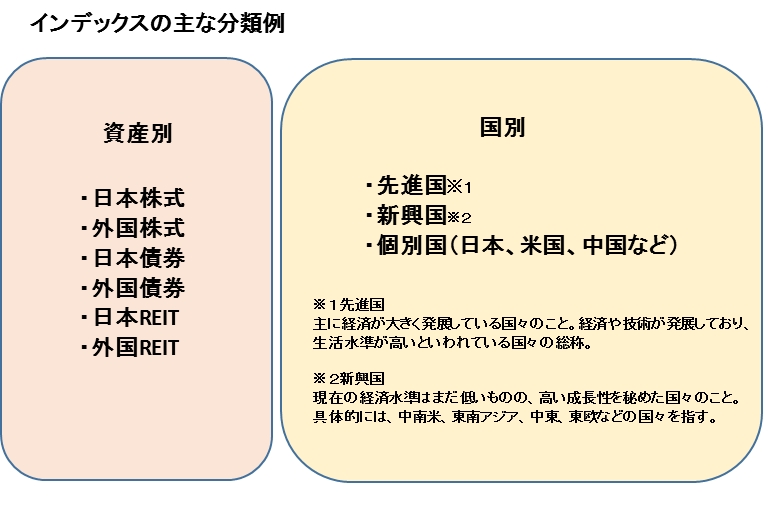

インデックス投資って何?

最近は、投資を調べると必ず出てくる、「インデックス※2投資」という言葉ですが、

インデックス投資って結局何だろうという事を詳しく説明します。

※2 インデックスとは「市場の値動きを示す指数」の事で、代表的なインデックスは、

- 日本株式・・・日経平均株価(日経225、日経平均)、東証株価指数(TOPIX)

- 米国株式・・・NYダウ(ダウ平均株価)、S&P500指数、ナスダック総合指数

- 海外株式市場…MSCIコクサイ指数(日本を除く先進国22か国)、FTSEエマージング・インデックス

「インデックス投資とは、」

市場の値動きを示す指数(=インデックス)の値動きに連動をめざす投資手法です。日経平均株価やNYダウなどの市場全体の値動きを表す指数の事を言い、時間をかけて値動きを味方にしながら、長期積立投資での運用に向いています。

インデックスがベンチマークとなり、この指数を目指す投資方法です。

■国内株式の主な指標は日経平均株価とTOPIX

日経平均株価…東京証券取引所 市場第一部(東証一部、2022年4月以降は東証プライム市場)上場銘柄のうち、代表的な225銘柄により構成されています。株式市場全体の値動きを把握するのに適しています。株価の高い銘柄の影響を受けやすいのが特徴。

TOPIX…東証一部に上場しているすべての日本企業が算出対象。時価総額の大きい銘柄の影響を受けやすいのが特徴。2022年4月の東証の市場区分再編に伴い、2022年10月~2025年1月までに段階的に構成銘柄が見直される予定。

インデックスを知るのは大切だね。

■米国株式の主な指標は、NYダウとS&P500とナスダック

NYダウ(ダウ平均株価)…ダウ・ジョーンズ工業株価平均のことで、米国の株式市場の代表的な株価指数です。アメリカ各業種の代表的な30銘柄により構成され、構成銘柄はS&P ダウ・ジョーンズ・インデックス社により選出されている。構成銘柄の30銘柄は時代の流れに合わせて入れ替えが行われ、その時代に米国をけん引する企業で構成されています。選定基準は①成長性や知名度が高い企業②米国で設立され、米国に本社を置く企業③売上高の大半を米国内で生み出す企業

S&P500(S&P500種指数)…S&Pダウ・ジョーンズ・インデックスLLCが公表している株価指数です。市場規模、流動性、業種等を勘案して選ばれたニューヨーク証券取引所やNASDAQに上場および登録されている約500銘柄を時価総額で加重平均し指数化したものです。S&P500は米国株式市場全体に対し約80%の時価総額比率を占めており、米国市場全体の動きを概ね反映していると言えます。

ナスダック総合指数…ナスダックはアメリカに2つある株式市場の1つで、ナスダックに上場する全ての銘柄(3,000以上)を対象とした、時価総額をベースにした指数です。ナスダック市場に上場する全ての銘柄を時価総額加重平均で算出した数値のことです。ナスダックに上場している代表的な企業として、Microsoft、Apple、Amazon、Facebookなど、今や世界中に知られる大企業が挙げられます。

S&P500やナスダック総合指数は時価総額の大きな銘柄(大型株)の値動きの影響を受けやすいといった特徴があります。

一方、NYダウは30銘柄の平均をベースとしているため、株価が高い銘柄(値がさ株)の影響を受けやすいという特徴があります。

インデックス投資のメリット・デメリット

インデックス投資は、積立て・複利・分散により、長期積立投資での運用に向いています。

メリット・デメリットがあります。

- インデックスファンドを買うだけで分散投資ができる

- 信託報酬の運用コストが低い

- 少額から始められる

- 投資に手間がかからず、初心者が始めやすい

- インデックス(株価指数)以上のリターンは望めない

- 元本割れの可能性がある

- 一定の運用コストがかかる(信託報酬など)

- 短期間ではリターンが得られにくい

投資は元本割れのリスクがある事はしっかり理解しておこう。

実際、運用ってどうやっているの?確定申告は?

インデックス投資で運用するには、証券会社に口座を開設し、積立設定をしておけば、あとは正直何もする事がありません。引き落とし口座に積立てる額を入金しておけば、あとは証券会社が買付をしてくれます。

確定申告の必要があるかは、証券口座開設の際に、つみたてNISA口座であれば、非課税なので確定申告の必要はなく、特定口座の源泉徴収ありで、口座を開設すれば、確定申告の必要はありません。

新年度もスタートし、投資を始めたいと思う方もいると思います。

ぜひ検討してみてください。